Inspirerade av småbolagens möjligheter.

Styrda av analysdrivet risktagande.

Nyheter

2019 > 06

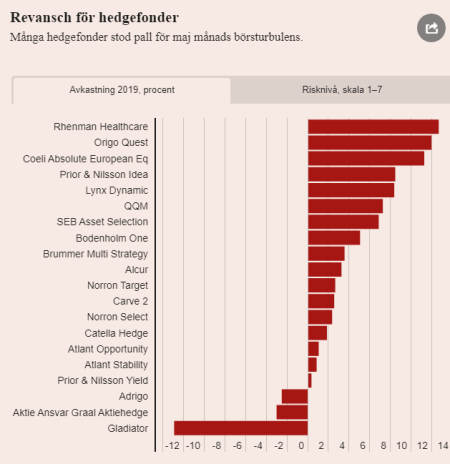

DI uppmärksammade nyligen att hedgefonder som grupp har haft en god utveckling under 2019 och Origo Quest 1 placerar sig som näst bäst i kategorin hittills i år.

"Hittills i år är det en fond med högsta risknivån, Rhenman Healthcare, som toppar listan med en avkastning på 12,6 procent trots att fonden backade något under maj.

Därefter följer två fonder med risknivån 5, Origo Quest och Coeli Absolute European. Origo, inriktad mot nordiska småbolag, steg marginellt i maj och klarade sig väl genom att öka andelen blankade aktier. Genom en negativ exponering mot bland annat Boliden och Boozt klarade sig fonden väl från börsfallet i maj, där globala aktier mätt i svenska kronor föll med i snitt drygt 6 procent. Bland Origos större innehav märks Alimak, Qliro Group, Catena och Hoist."

Dagens Industri, 9 juni 2019

Origo Quest 1 skiljer sig från andra fonder på flera sätt. Investeringsmodellen bygger på egen djupanalys och aktivt ägande i kombination med ett absolutavkastningsfokus. Fondstrukturen är dessutom designad för att stödja strategin och förvaltningsarbetet. Här är de viktigaste skälen till varför Quest kan skapa mervärde:

Friare placeringsregler

Quest är en alternativ aktiefond under AIF-reglementet med flexiblare placeringsmöjligheter än vanliga aktiefonder. Det innebär bl.a. att Quest kan investera i aktier, räntebärande instrument och derivat, samt även blanka aktier. Speciellt möjligheten att ha både långa och korta (blankade) aktiepositioner innebär att fonden har större möjligheter att leverera positiv avkastning och optimera riskprofilen mer eller mindre oavsett hur marknadstrenden är.

Unik strategi

Fondens strategi bygger på att tidigt identifiera värdedrivare i nordiska småbolag. Egen djuplodande analys, en tät kontakt med bolagen och ett långsiktigt fokus är viktiga ingredienser i förvaltningsarbetet. Vi investerar gärna i bolag med starka marknadspositioner och långsiktigt positiva tillväxtmöjligheter, men som har kortsiktiga problem och därmed ofta större avkastningspotential. På samma sätt, fast tvärtom, blankar fonden bolag som i vårt tycke är överskattade och som har mer långsiktiga utmaningar eller en oattraktiv riskprofil.

Hållbara investeringar

Världen står inför många utmaningar, inte minst demografiska och miljömässiga. Såväl samhället som näringslivet påverkas av dessa utmaningar och måste förhålla sig till dessa. För vissa bolag kan utmaningarna också innebära en möjlighet. Vi undviker eller blankar bolag och branscher som inte lever upp till våra krav, både utifrån ett hållbarhetsperspektiv och ett riskperspektiv. Vi föredrar investeringar i bolag som visar långsiktigt hållbar tillväxt och som i vissa fall även erbjuder lösningar på de globala utmaningarna.

Konkurrenskraftig avkastning

Quest och andra fonder kan aldrig garantera framtida avkastning. Målet är dock att fonden, över rullande fem år, ska leverera aktieliknande avkastning till lägre risk. Ett delmål är också att Quest ska ligga i översta kvartilen av jämförbara fonder. Sedan starten 2013 (februari 2013–maj 2019) har fonden nått sitt mål både vad gäller avkastning och risk. Den genomsnittliga årliga avkastningen uppgår till ~11 % och volatiliteten har varit ~20 % lägre än marknadens svängningar. Quest rankas högt av både Hedgenordic och Morningstar baserat på de senaste fem årens avkastning. (Maj 2019.)

Riskspridning

Bra diversifiering uppnås när man skapar en investeringsportfölj där tillgångarna har låg eller begränsad samvariation med varandra. Quest har en unik lång/kort-strategi med fokus på analysdrivna och aktiva investeringar i nordiska småbolag. Portföljen är koncentrerad och domineras ofta av långsiktigt attraktiva bolag som har kortsiktiga problem och är underanalyserade. Sammantaget leder strategin till att fondens avkastning i första hand kommer från de specifika bolagspositionerna och inte från den allmänna marknadsutvecklingens trend. Den relativt låga korrelationen med börsindex över tid, jämfört med vanliga aktiefonder, innebär att fonden lämpar sig mycket väl som riskspridning i en större investeringsportfölj.

Avgift efter prestation

Quest tar ut en fast förvaltningsavgift på 1,25–1,35 % och en rörlig prestationsbaserad avgift om fondens resultat överstiger avkastningströskeln.

80 % av eventuell överavkastning tillfaller investeraren och 20 % tillfaller förvaltaren. Till skillnad från många andra alternativa fonder som har en tröskelränta på 0–2 % har Quest en tröskelränta på 90 dagar SSVX + 5 %. Avgiftsmodellen är därmed kopplad till ett tydligt värdeskapande.

High Water Mark

Quest tillämpar den s.k. High Water Mark-principen. Om fonden har en svacka måste förvaltaren hämta igen den förlorade avkastningen samt den uppräknade tröskelräntan under perioden innan rörligt arvode kan utgå. Detta säkerställer att ingen kund betalar rörligt arvode om den inte har haft en tydligt positiv utveckling på sin investering.

Transparens

Alternativa fonder kan ibland vara komplexa och svåra att bedöma utifrån. Hemlighetsfulla förvaltare finns det också gott om, vilket inte gör saken lättare. Vi har valt en annan modell och har transparens som en ledstjärna. Vi uppdaterar kontinuerligt våra andelsägare om fonden och dess investeringar genom månadsbrev, presentationer och enskilda möten.

Vill du veta mer eller boka in ett möte?

Maila kundservice@origocapital.se

Nu kan du ladda ner vår månadsrapport för maj 2019 där vi bl.a. förklarar hur vi reagerar på den rådande konjunkturoron och går in på djupet på ett av våra långa innehav.

Självständigt tänkande

Kombinationen av en attraktiv och tillväxtorienterad investeringsregion, ett stort urval av bolag och många felvärderade och missuppfattade bolag innebär en betydande avkastninsgpotential för oss som fokuserar på Norden och främst små och medelstora bolag. Genom egen analys och självständigt tänkande...

Läs mer »

Montrose - ny distributör av Origos fonder

Fler fondförmedlare och partners »

Avkastning per 2025-05-30

| Origo Quest A | |

| NAV | 254,45 |

| Hittills i år (%) | 2,6 |

| 12 månader (%) | 10,2 |

| Sedan start 2013 (%) | 186,3 |

*250528

Mer om fonden »

| Origo Seleqt A | |

| NAV | 129,14 |

| Hittills i år (%) | 7,6 |

| 12 månader (%) | 13,3 |

| Sedan start 2022 (%) | 29,1 |

Månadsrapport

Är du intresserad av en månatlig uppdatering på fondens utveckling?

Origo tar hem hållbarhetspris

Origo Fonder blev vinnare när Capital Finance International (CFI) utsåg Bästa Hållbara Alternativa Förvaltare i Norden

Kontakt

Origo Fonder AB

c/o KG10, Kungsgatan 8

111 43 Stockholm

kundservice@origofonder.se

Riskinformation

Historisk avkastning är inte någon garanti för framtida avkastning. Om du investerar i fonder kan din investering både öka och minska i värde och det är inte säkert att du får tillbaka hela det investerade kapitalet. En investering i våra fonder bör ses som en långsiktig investering.