Månadsrapport Oktober

- Starka aktieval lyfte fonderna trots marknadsmotvind

- Mångårig möjlighet i de lågt värderade småbolagen

- kortboken - fokus på redovisning

Origo Seleqt

Origo Seleqt steg med 0,4% under månaden. Nordiska småbolagsmarknaden tappade samtidigt 2,6% och det svenska småbolagsindexet CSRX sjönk med 5,4%. Sedan årsskiftet uppgår fondens avkastning till 18,9% vilket är drygt 5 procentenheter över fondens jämförelseindex. Hanza, Invisio och Paradox uppvärderades markant och gav starkast bidrag till totalavkastning. Fastighetsbolaget Catena hade en svagare utveckling, liksom hela fastighetssektorn, och påverkade negativt.

Under månaden har vi fortsatt att öka i hälsovårdssektorn, vilket har varit ett Origo-tema under hela 2024. BioGaia är ett nytt innehav där vi ser en intressant kombination av accelererande tillväxt i en framtidsbransch och 10-årslägsta avseende värdering.

Det kan vara värt att notera att fondens fina resultat relativt marknaden och liknande fonder inte har skapats genom ett särdeles högt risktagande. Såväl beta som volatilitet ligger klart under index och fondkategorin sedan starten 2022, vilket innebär att överavkastningen håller hög kvalité.

Origo Quest

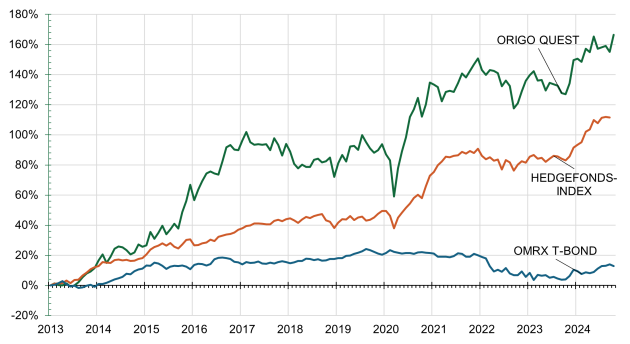

Vår absolutinriktade hedgefond Origo Quest steg med 4,4% under månaden, samtidigt som den nordiska aktiemarknaden föll med drygt 5%. Volatiliteten uppgick till hälften av Carnegies småbolagsindex CSRX och korrelationen (beta) till 0,3. Riskjusterat blev därmed oktober en av fondens starkaste månader sedan starten 2013. Den totala avkastningen sedan starten för 12 år sedan uppgår till 166% (9% CAGR) vilket kan jämföras med hedgefondsindex (NHXE) som samtidigt har levererat 111%.

Fondens långa investeringar trotsade marknadstrenden och steg i absoluta tal. Hanza, Invisio och Paradox gav starkast bidrag. Elekta, ett toppinnehav, gick åt andra hållet och påverkade negativt.

Långboken är koncentrerad och består av nordiska små- och medelstora bolag av hög kvalité där det finns en betydande diskrepans i hur vi ser på den operativa förändringen och det fundamentala värdet jämfört med aktiemarknaden i stort. Flera bolag i kortboken kom samtidigt med svaga kvartalsrapporter som följdes av stora kursnedgångar. Better Collective gav bäst bidrag i kortboken efter ett kursfall på 40%. Kortbokens fina resultat var dock brett och inte baserat på någon enstaka position.

Vi har fortsatt att finslipa på investeringsprocessen och försöker (alltid) vässa varje delmoment. Kortboken är uppbyggd kring bolag där vi har identifierat betydande risker i redovisningen, balansräkningen eller kassagenereringen. Läs mer om arbetet med kortboken längre fram i rapporten.

Marknaden

Globalt sett har marknaden präglats av en ökad oro för inflationen och räntorna. Den amerikanska långräntan steg med nästan 0,5% under månaden till 4,25%. Världsindex (MSCI World) stängde månaden med en nedgång på 1%. De nordiska börserna drog åt olika håll under månaden. Oslobörsen steg svagt trots ett fallande oljepris. Laxaktierna har fortsatt uppåt efter nyheten i september att oppositionspartiet Høyre vill genomföra betydande skattesänkningar för laxodling. Starka rapporter från bland annat banksektorn drev också på. Övriga nordiska börser föll med cirka 4%. I Sverige föll den räntekänsliga fastighetssektorn med hela 11% och satte stor press på Carnegies småbolagsindex (-5,4%).

Bolag i fokus

Vi är i skrivande stund inne i rapportperioden för tredje kvartalet och så här långt är det en marginell övervikt på rapporter som har slagit förväntningarna i Norden. För Origos del har en majoritet av bolagen hittills kommit in starkt. Nolato levererade ett starkt kvartal där den organiska tillväxten kom in på 5% vilket var dubbelt så högt som förväntat. Vi gillar att bolaget rör sig alltmer mot det icke-cykliska området Medical Solutions och att marginaltrenden fortsätter vara positiv.

Det norska försäkringsbolaget Protectors Q3a var riktigt imponerande. Historiskt har man ofta levererat överraskande fina resultat i finansförvaltningen men den här gången var det själva försäkringsrörelsen som skrällde med ett resultat som var 41% bättre än konsensusprognosen. Vi noterar också att den internationella expansionen i bland annat Storbritannien och Frankrike går bättre än plan.

SOBI kom med ännu en stark rapport klart över förväntningarna. Vi har vid uppeppade tillfällen skrivit om att vi tycker SOBI får för lite uppskattning för sin breda, lovande och snabbväxande produktportfölj och SOBI har därför varit en Origo-favorit sedan det misslyckade uppköpsförsöket 2021. Omsättningen på 6,9 mdr var 39% högre än motsvarande kvartal förra året och 15% högre än väntat, och man passade på att höja helårsprognosen. Aktien har stigit med över 75% de senaste två åren men uppvärderingen har helt och hållet drivits på av stigande vinster och vi tycker fortfarande att värderingsmultipeln är mycket attraktiv i förhållande till den tillväxt vi ser 2024-2026.

Vår danska grossist A&O Johansens rapport kom in ungefär som väntat. Marknaden för VVS och andra byggprodukter är riktigt svag och fallande volymer påverkar AOJ direkt. Tydligast märks det inom det stora företagssegmentet där bruttomarginalen pressades med nästan två procentenheter. Den organiska tillväxten blev trots allt 1,9% för kvartalet vilket visar att man fortsätter ta marknadsandelar. Den strategiska expansionsplanen är i full gång och rullas ut enligt plan. Man har nyligen gjort tre förvärv där integrationen verkat gå bra och man planerar att öppna två nya anläggningar i Stockholm närmaste halvåret. Aktien har stått och stampat de senaste två åren och vi har underskattat hur konjunkturkänsliga man egentligen är, men vi bedömer att hävstången fungerar åt båda hållen och tror på en rejäl förbättring när makrobilden stabiliseras och räntesänkningarna börjar slå igenom i ekonomin.

Periodens stjärna så här långt in i rapportperioden måste ändå vara kontraktstillverkaren Hanza. I alla fall om vi jämför med förväntningarna. Försäljningen minskade med 4% men det var åtskilligt bättre än de -10-20% som liknande kontraktstillverkare som Note och Kitron har levererat. Marginalen ökade till 6,7% (5,7%) men framför allt upprepar man budskapet att man ser en god lönsamhetsökning från Orbit One-förvärvet som genomfördes i början på året, och att marginalmålet om minst 8% för 2025 står fast. Vi har nyligen träffat både huvudägaren och bolagsledningen och vi ser ingen anledning att förändra våra positiva antaganden i samband med vår investering vid nyemissionen 2022. Sedan dess har Origo, liksom huvudägaren Gerald Engström, ökat på Hanzainnehavet och vi räknar med fortsatt stark ”execution” samtidigt som onshoringtrenden ger strukturell medvind.

Mångårig möjlighet i de lågt värderade småbolagen

Vi har i flera månadsbrev pekat på att vi ser en intressant och mångårig möjlighet i småbolagssegmentet efter en historiskt svag utveckling jämfört med storbolagen de senaste åren i Europa och Norden och än mer i USA. Värderingen är på låga nivåer relation till storbolagen då de största bolagen i USA (Magnificent 7), Europa (LVMH, SAP, Novo) och Norden (Novo, Atlas Copco, Astra etc.) utvecklats mycket bättre. När räntor faller brukar det vara startskottet för småbolagen.

Origo investeringstes för Norden de kommande åren är att det är i de mindre och de lägre värderade småbolagen man kommer få se bäst avkastning när väl småbolagscykeln påbörjar en mer långsiktig överavkastningscykel. I ett första skede så köper marknaden ofta det som fungerade bäst i den tidigare cykeln. Om man kikar närmare på avkastningen de senaste 12 månaderna, sedan småbolagen började få liv igen, så är det i större småbolag och framför allt medelstora bolag som avkastningen har varit väldigt stark. Vår tes är att om småbolagen skall överavkasta över lång tid så behöver man även ha med sig värderingen och inte bara eventuell vinsttillväxt.

På Origo fokuserar vi på värde, kvalitet och förändring som vi ser framför oss skall ge både vinsttillväxt och värdeförändring jämfört med enbart vinsttillväxt. Om man studerar de största bolagen bland små- och medelstora bolag idag jämfört med 2017 så kan man se att de största bolagen är högre värderade än historiskt i absoluta termer och på större premium än för 7 år sedan. 2017 hade de 20 största bolagen cirka 15% premium mot småbolagsmarknaden och idag är det cirka 30% premium. Kollar man på värderingen utanför topp 20 så är värderingen på 15x vinsten vilket är ungefär samma som i 2017.

ABG Sundal Collier har gjort en analys på temat ”de mest överviktade småbolagen i Sverige” och icke överraskande är det också flera av de högst värderade och medelstora bolagen som dyker upp på listan. ABG noterar också att de senaste 3 åren har koncentrationen till toppositionerna (topp10) i småbolagsfonderna ökat från 37% till 42% vilket är den högsta nivån på många år. Samtidigt värderas dessa topp 10 positioner på aggressiva 29x vinsten, den högsta värderingen på många år och ett premium på 50% mot index.

Kortboken – fokus på aggressiv redovisning

Som vi skrivit tidigare i denna rapport så har spreaden mellan långboken och kortboken i vår hedgefond varit väldigt positiv denna månad. Långboken har varit stabil när marknaden föll och kortboken föll samtidigt mer än marknaden. Några av de största bidragsgivarna i Quest har kommit på kortsidan av fonden, vilket inte hör till vanligheterna då positionsstorlekarna oftast är mindre än vad de är i långboken (vi har generellt mer jämna positionsstorlekar på blankningar och strategin bygger snarare på att ha ett högt ”batting average”, dvs att flertalet av positionerna ska spela ut väl snarare än att ett fåtal supercase ska betala sig)

Vi har några korta positioner inom online gambling-segmentet då vi ser strukturella problem i industrin. Den position som i oktober bidrog mest positivt till avkastningen är Better Collective. Aktien föll med dryga 40% efter att ha levererat en av de största vinstvarningarna i Europa denna rapportsäsong. Bolaget justerade ned sin EBITDA-prognos med 30% och därmed än mer på vinsten då man har räntekostnader som äter upp en del av resultatet. Aktien var en topposition i kortboken i Quest.

Positionen är nu mindre organiskt men vi vill se om problemen i industrin fortsätter under 2025 och om Better Collective kan dra ned kostnaderna ordentligt utan att det påverkar intäktsraden.

Det kan vara värt att nämna att Origos kortboksstrategi är väsentligt annorlunda än strategin för förvaltningen av långboken i Quest eller fonden Seleqt. Vår huvudfokus för kortboken är redovisning och balansräkningar. Vi söker efter bolag med tveksamheter i redovisning och/eller balansräkningen och där problemen kan vara en tidig indikator på att det går sämre för bolaget än vad resultaträkningen visar. Vi betygsätter ”aggressiviteten” i redovisnings- och balansräkningsproblemen enligt en 1–5 skala. När vi har gjort det så försöker vi även betygsätta tajmingen och konkretisera hur vi bedömer att positionen kommer spela ut inom 12 månader. Utöver detta ser vi gärna att fler signaler, fundamentala eller mer subtila, supporterar ett kort-case. Om vi tar Better Collective som exempel så bedömde vi att aggressiviteten i redovisningen var en 4 av 5. Det har redovisningstekniskt varit svårt att förstå hur Better Collective redovisar sin organiska tillväxt och hur förvärvade bolag har påverkat. Detta har skett under längre tid och är en red flag för bolag där det kan vara så att den underliggande hälsan i bolaget faktiskt är sämre än hur den porträtteras.

När Better Collective i våras gjorde ett större förvärv och höjde sina finansiella mål så uppfattade vi det som att bolaget samtidigt var mer negativa till vinsterna i den gamla verksamheten. Utöver detta så såg vi frågetecken kring eventuella förskottsliknande intäkter och hur dessa i någon mån hade dolt en prispress i marknaden. Vad gäller tajmingen så bedömde vi det som en 5 av 5. Vi noterade att konkurrenten Catena Media redan har stora problem och pratade om hur kunderna drar ned på marknadsföring. Redan i Q2 rapporten för den stora amerikanska operatören Rush Street kunde man läsa följande:

“There were some recent articles about us that recently came out where we decided to pull back some affiliate spend in some markets. The reason why we did that is ultimately we want to have the flexibility to spend more with affiliates in other markets, make sure we focus on the markets where we get the best ROI. And secondly, there are other channels in the markets where we may have pulled back that we see opportunities to do other types of channels to acquire customers. So we’re constantly looking at the data and evaluating the right opportunities to deliver the best ROI for us in those markets.”

Rush Street var alltså tydliga på hur de såg på att investera i affiliatemarknadsföring så vi antog att det var sannolikt att andra amerikanska operatörer resonerade på ett liknande vis. Det har också varit diskussioner om att Better Collectives partners blir mer påverkade av att Google ändrar sina algoritmer.

Allt ovan, tillsammans med att insiders hellre tog cash i stället för aktier i sina warrants, gjorde att vi bedömde sannolikheten för att ett negativt scenario skulle spela ut var hög. Det är inte ofta vi sätter en 5/5 på tajmingen, men i detta fall gjorde vi det. Vad som egentligen har skett är svårt att reda ut då bolaget inte hunnit rapportera sin officiella rapport sedan vinstvarningen, men en kombination av allt är inte osannolikt då resultaträkningen fullständigt har imploderat. Vi förväntar oss att vinsten per aktie kan komma att behöva justeras ned med 50% för 2025.

Hälsningar, Team Origo

PDF-rapport