Månadsrapport Juni

Starkt första halvår

- Starkt halvår - men en tudelad aktiemarknad

- Elekta bommade våra förväntningar

- Ny investering i opportuntiskt fastighetsbolag

Globala aktier steg i juni och världsindex stängde därmed det första halvåret med en uppgång på 12,5%. Det tål dock att upprepas att uppgången har varit smal och genomsnittsbolaget i världsindex har haft en betydligt måttligare uppgång. Tudelningen på aktiemarknaden, där vi ser amerikanska teknologibolag med god vinsttillväxt och skyhöga värderingsmultiplar i ena ringhörnan och den ”gamla ekonomin” (verkstad, material, energi, finans) med historiskt låga multiplar och blandad vinsttrend i andra ringhörnan fortsatte alltså under första halvåret.

Småbolagen rekylerade ned efter en tids mycket stark utveckling och nordiska småbolagsindex tappade 2,3% under månaden vilket betyder en uppgång på 13,0% sedan årets början. Svenska småbolag, där fastighetssektorn väger tungt, har inte hängt med övriga Norden och är upp med 8%. Senaste tiden har marknadens enorma fokus på inflationen och räntorna minskat något och vi ser tecken på att bolagens fundamentala utveckling har blivit en viktig faktor. Det talar för att ”småbolagsrevanschen” sedan i mars kommer hålla i sig. Man ska inte glömma att småbolagen, som över tid levererar bättre vinsttillväxt, underpresterade på börsen 2021,2022 och 2023. Fyra år med underavkastning relativt de stora bolagen är historiskt sett ytterst ovanligt.

Elekta (-19% YTD) kom med en svag kvartalsrapport under månaden. Såväl den organiska tillväxten som marginalerna var lägre än förväntat och också lägre än vad bolaget hade guidat för innan rapporten. Efter fem raka kvartal med förbättringar säger ledningen att kvartalet var utmanande med ett antal installationer som tog längre tid än planerat vilket slog igenom negativt på omsättning och vinst.

Vi vet inte om det är några installationer som är det egentliga problemet utan ser snarare förbättringsmöjligheter när det gäller styrning och intern uppföljning. Elekta verkar på en attraktiv tillväxtmarknad och har numera en modern och stark produktportfölj inklusive den nyligen lanserade AI-drivna EVOacceleratorn.

Trots det har Elekta än så länge haft obegripligt svårt att lyfta lönsamheten. Ledningens ambition är att lyfta bruttomarginalen på 37% till nivåerna före pandemin då man låg på 42%. Vi tror att potentialen är klart högre än så och ser egentligen inga skäl till att Elektas marginal ska ligga upp till 10 procentenheter (vår bedömning) lägre än huvudkonkurrenten

Varians.

Ledningen måste nu visa att man kan få utväxling på alla investeringar man har gjort senaste fem åren och att effektiviteten ökar. Därtill finns det goda möjligheter att den viktiga kinesiska marknaden tar fart samt att det nya och strategiskt viktiga samarbetet med GE Healthcare börjar ge avkastning. Vi förväntar oss en vinsttillväxt på omkring 30% för i år och nästa år samtidigt som aktien värderas till 12X rörelsevinsten. Bra risk/reward i ett högteknologiskt tillväxtbolag med en stark global marknadsposition.

Spar Nord Bank steg med 8% under månaden (+25% YTD) efter att ännu en gång ha höjt sin resultatprognos. Vår investeringstes för snart tre år sedan byggde på att vi såg en god möjlighet till betydande distribution av kapital till aktieägarna givet bolagets starka balansräkning och goda kreditkvalité. Vi noterar att bolagets utveckling helt följer vår plan. Vi förväntar oss stigande avkastning på kapitalet även i år, en ny intern IRB-modell för beräkning av hur mycket kapital banken måste hålla för att täcka sina risker och höga utdelningar och återköp.

SLP, Swedish Logistic Property, är ett nytt innehav i våra fonder. Bolagets strategi är att förvärva och utveckla logistikfastigheter i framför allt södra Sverige. Bolaget är relativt nystartat (2018 och börsnoterat 2022) men har redan visat på en god förmåga att göra värdeskapande köp av fastigheter i en nisch som vi har följt noggrant sedan våra investeringar i Tribona och Catena för omkring 10 år sedan. Q1-rapporten var stark och vinsten (CEPS) steg till 0,43 (0,38) drivet av högre hyror och förbättrat finansnetto.

Vi tycker att aktien är undervärderad och att ”small is beautiful” i en kapitalintensiv bransch som håller på att vakna till liv igen efter inflations- och räntechocken 2022-2023.

Det blir extra intressant att följa sektorutvecklingen framöver. Vi ser flera globala signaler (lageravvecklingen är i slutfasen, tillverkning flyttar hem, nya investeringar i infrastruktur, energiomställningen accelererar, inflationsproblemet snart historia) som kan komma att spela ut så att verkstadsindustrin och cykliska konsumentvaror får stöd. Tudelningen, så som den sett ut senaste 4-5 åren, kan då vara nära vägs ände.

Origo Quest

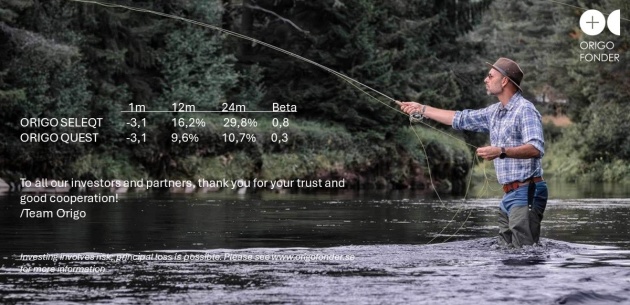

Origo Quest tappade 3,1% under juni, vilket ger 3,0% YTD och 9,6% på rullande 12 månader. Långa boken hade en svag utveckling (ex. Elekta) samtidigt som korta boken (ex. RVRC) gav positiv avkastning. Lång/kort-spreaden blev sammantaget negativ. Sedan start uppgår avkastningen till 157% vilket motsvarar 8,6% per år. Fonden är positionerad för att ha låg korrelation mot aktiemarknaden och 24m Beta uppgår till 0,3. Nettoexponeringen uppgick till 55%. MTG, Elekta och RaySearch är större långa investeringar under året. Kortboken är f.n. fokuserad kring bolag med betydande redovisning-, värdeskapande- och värderingsrisker.

Origo Seleqt

Origo Seleqt tappade 3,1% under juni efter den kraftiga uppgången i mars-maj. Avkastningen under första halvåret blev därmed 16,2%, drygt 3 procentenheter bättre än jämförelseindex. Elekta stod för en stor del av den negativa avvikelsen under månaden. Mjukvarubolaget BIMobject, ett mindre innehav i fonden bidrog bra efter en positiv analys i tidningen Affärsvärlden. Fonden är koncentrerad och består f.n. av drygt 30 riktiga småbolag, där flertalet har ett börvärde mellan 500 MSEK och 20 MDR SEK. Elekta, New Wave och MTG är fondens största investeringar under året. Nekkar och Trifork har sålts av.

Vi vill också passa på att tacka alla våra investerare för ert förtroende och goda samarbte under första halvåret och önska en riktigt trevlig sommar!

/Team Origo

Månadsrapport juni 2024.pdf